宏观经济学-新凯恩斯综合

约 8304 字大约 28 分钟

2025-11-30

注:基于新凯恩斯主义综合(The New Neoclassical Synthesis)方法

1 建立经济学直觉

1.1 提出背景与历史沿革

宏观经济学的诞生源于对现实危机的回应。

在 20 世纪 30 年代之前,古典经济学(Classical Economics) 占据统治地位。其核心信条是萨伊定律(Say's Law) :“供给自动创造需求”。古典学者相信,只要价格和工资是灵活的,市场机制会自动调节,使经济永远处于充分就业的均衡状态。

然而,1929 年爆发的大萧条(Great Depression) 摧毁了这一信念。原本应该“自动出清”的市场失灵了,高失业率持续了十年之久。

英国经济学家约翰·梅纳德·凯恩斯(John Maynard Keynes)在 1936 年提出了革命性的观点:在短期内,并非供给决定需求,而是“有效需求”决定了产出。 当需求不足时,经济会陷入非自愿失业的均衡。为了量化和分析这种需求主导的机制,我们需要一套全新的模型体系。

1.2 IS 曲线 (产品市场)

首先,我们关注的是产品市场,即实体商品和服务的交易场所。

在这个市场中,为了达到均衡,全社会的总产出 (

- 消费 (

- 投资 (

- 政府支出 (

因此,产品市场的均衡可以表达为:

直觉推导

IS 曲线旨在研究利率 (

如果市场利率

- 借贷成本上升: 利率

- 投资需求萎缩: 理性的企业会削减那些回报率跑不赢利息的项目,导致全社会的投资水平 (

- 产出下降: 由于投资是总需求的一部分 (

由此可见,利率

乘数效应

在

如果政府增加公共支出

乍一看,

- 第一步(初始冲击): 政府投入 100 亿修路 (

- 第二步(引致消费): 建筑工人有了钱,不会全部存起来,他们会去买衣服、吃大餐(假设消费了 60 亿,

- 第三步(连锁反应): 服装店老板和餐厅老板赚到了这 60 亿,收入增加,于是他们又拿出其中一部分去进行下一轮消费...

这说明

1.3 LM 曲线 (货币市场)

产品市场不是孤立的,交易需要货币。现在我们进入货币市场。

在这里,人们持有货币(现金或活期存款)主要是为了应付日常交易。这就涉及到一个供需问题:

- 需求侧: 大家需要多少钱?这显然和经济的繁荣程度有关。

- 供给侧: 市场上以多少钱?这就引出了实际货币余额 (

直觉推导

LM 曲线描述的是在货币市场均衡时,产出 (

当经济变好,全社会产出

- 交易需求增加: 产出

- 稀缺性显现: 此时,央行并没有印钞(

- 资金价格上涨: 大家都想抢有限的资金,资金就变得“稀缺”了。要想获得资金,就必须付出更高的代价。这个代价——即利率

由此可见,产出

1.4 IS-LM 模型 (短期均衡)

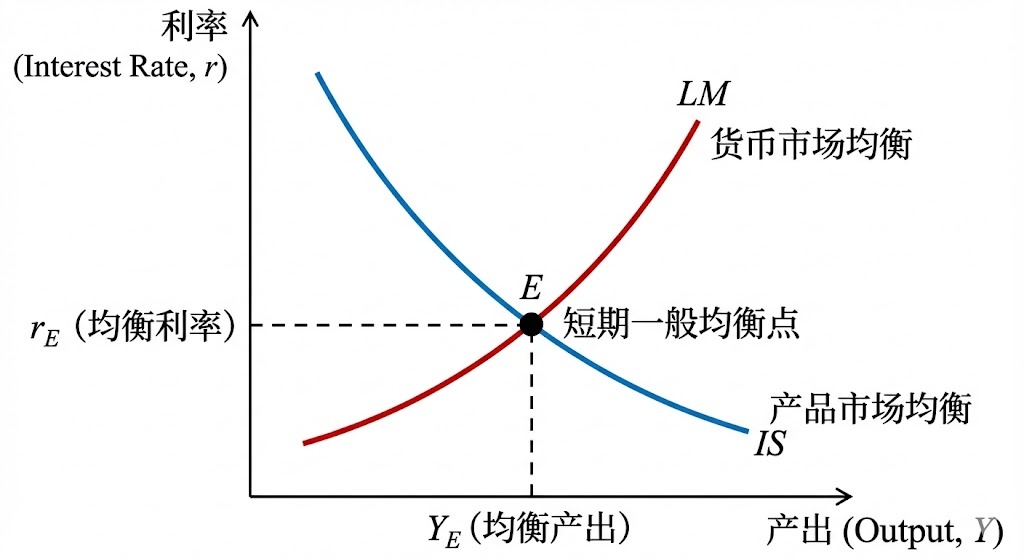

现在我们将 IS 曲线(向下倾斜)和 LM 曲线(向上倾斜)画在同一个坐标系中。

它们的交点具有极其重要的意义:在这个点上,产品市场(大家买的东西=生产的东西)和货币市场(大家想持有的钱=央行发的钱)同时达到了均衡。这个交点决定了经济体在当前的短期均衡利率和短期均衡产出。

模型的局限性

这个模型非常漂亮,但它有一个局限性:我们在推导 LM 曲线时,假设物价水平

1.5 AD 曲线 (总需求)

总需求曲线 (AD) 并不是一条凭空创造的新曲线。它本质上是 IS-LM 模型在不同价格水平 (

推导逻辑

如果全社会的物价水平

- 实际财富增加: 央行虽然没印钞(名义

- 利率下降 (LM 移动): 钱变多了,资金不再稀缺,资金的价格——利率

- 投资刺激 (IS 传导): 回到产品市场,低利率刺激企业增加投资 (

- 产出增加: 投资增加通过乘数效应,导致总产出增加 (

由此可见,价格水平

1.6 AS 曲线 (总供给)

AD 曲线告诉了我们社会“想要”买多少,但经济的最终表现还取决于工厂“能够”生产多少。这就引入了供给侧。

长期总供给 (LRAS)

在长期,我们假设时间足够长,所有的价格和工资都已经谈妥并调整到位。

如果所有的价格和工资都翻倍,工厂的产量会变吗?显然不会。一个国家的产出极限取决于它有多少机器、多少工人、多好的技术,这叫潜在产出 ($Y_n$)。纸币的面额(价格)并不改变这些物理事实。

因此,LRAS 是一条垂直线,固定在

短期总供给 (SRAS)

在短期,情况完全不同。最关键的因素是工资是粘性的(Sticky Wages)。这个概念很容易理解:如果市面上的商品价格

- 利润空间扩大: 商品卖得贵了,但工人的工资通常是一年一签,暂时还是老价格 (

- 扩产冲动: 为了赚取这笔超额利润,企业会开足马力,雇佣更多工人扩大生产。

由此可见,在短期,价格

1.7 AS-AD 模型 (一般均衡)

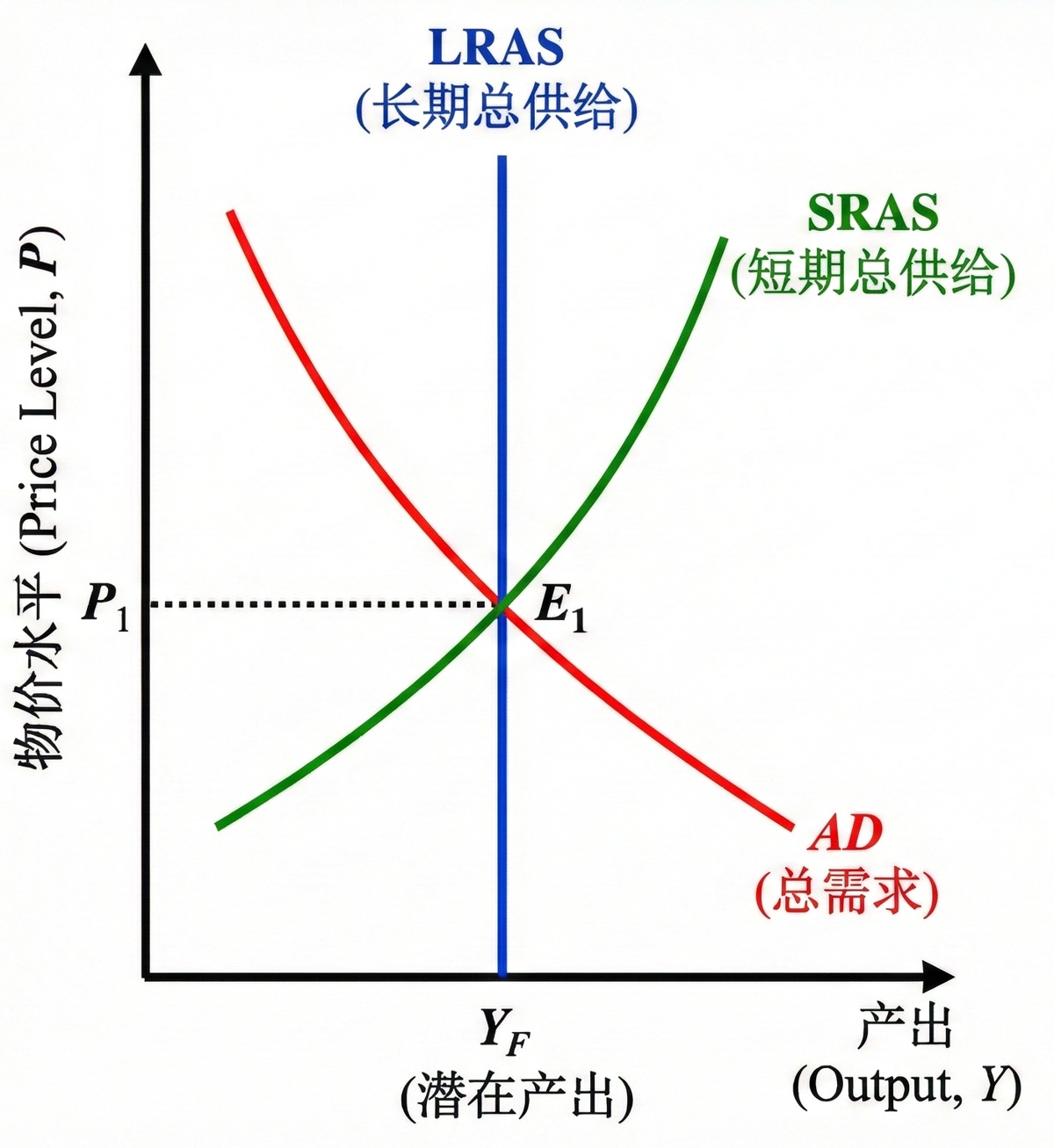

静态展示

现在,我们将 AD、SRAS、LRAS 三条线放在同一个

理想状态下,这三条线会交汇于同一点。这意味着经济处于充分就业的长期均衡状态。

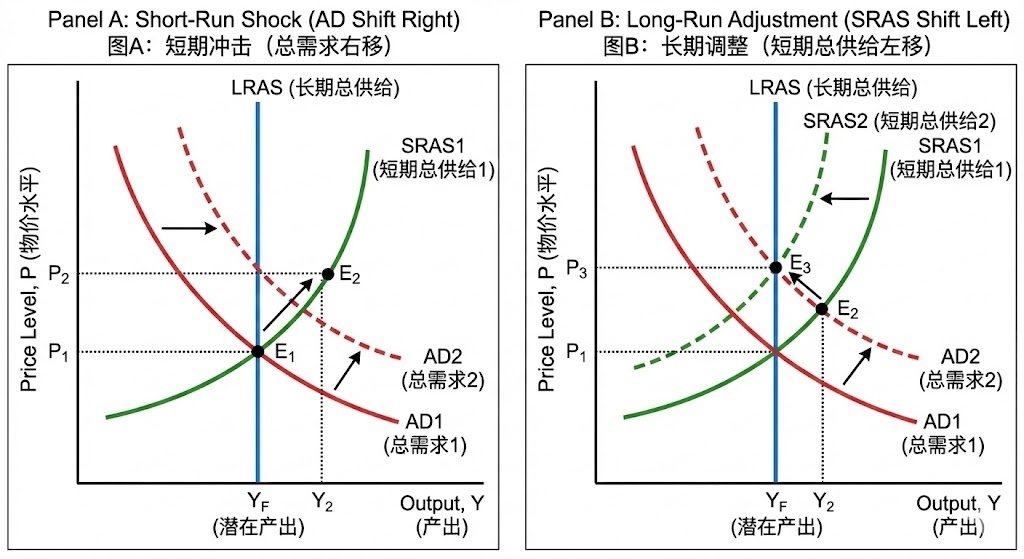

动态调整机制 (自我修复)

这里面有个问题:为什么三条线最终不可能是三个点,而必须交于一点?如果它们不交于一点会发生什么?

假设央行突然疯狂印钱,AD 曲线大幅右移,导致短期均衡点跑到了

- 短期过热: 此时产出

- 预期修正: 这种状态是不可持续的。随着时间推移,工人们去超市发现东西贵了,意识到自己的实际工资缩水了。

- 成本反击: 工人要求涨工资。一旦工资

- 回归均衡: SRAS 会一直移动,直到与 AD 的交点重新回到垂直的 LRAS 线上。

这个动态调整过程告诉我们:如果不交于一点,工资和价格的调整压力就会一直存在,直到逼迫它们回归到潜在产出

1.8 菲利普斯曲线 (动态视角)

变量代换

AS-AD 模型用的是产出

这其实是一回事:

- 产出

- 物价

政策的短期权衡

基于 SRAS 推导出的原始菲利普斯曲线告诉我们:失业率与通胀率之间存在“替代关系”。

曲线向右下方倾斜。这意味着:政府面临着一个政策两难——如果想降低失业率,就必须容忍更高的通胀;反之,若要遏制通胀,则必须接受失业率的上升。

长期无效性 (附加预期)

但是,基于 LRAS 的逻辑,弗里德曼指出这种替代关系在长期是不存在的。

工人不是傻子,他们会形成通胀预期。如果政府试图通过制造通胀来压低失业率,工人们最终会预期到价格上涨,并提前要求增加工资以抵消通胀影响。这会导致短期曲线整体上移。

因此,长期菲利普斯曲线是垂直的。试图通过通胀来换取就业,最终只会导致物价上涨,而失业率依然会回到自然失业率水平。

2 形式化推导

光有经济直觉是不够的,我们需要形式化表述,以便进行精确的定量分析。在这一章,我们将通过线性化假设,将第一章的几何图形转化为经典的方程组。

2.1 IS-LM 方程组

我们的目标是建立一个二元方程组,解出两个内生变量:均衡产出 (

1. IS 曲线方程 (产品市场)

在第一章中我们确立了产品市场的均衡条件:总产出等于总需求。

为了进行数学推导,我们需要对消费 (

消费函数 (

投资函数 ($I$):

政府支出 (

推导 IS 方程:

将上述函数代入均衡条件

经过移项整理(将含有

方程解读:

- 乘数效应的数学表达: 系数

- 斜率: 方程中

2. LM 曲线方程 (货币市场)

货币市场的均衡条件是:实际货币供给等于实际货币需求。

实际货币供给:

实际货币需求 (

推导 LM 方程:

令供给等于需求:

通常我们将利率

方程解读:

- 斜率:

- 政策移动: 若央行增加

2.2 AS-AD 方程组

接下来,我们将价格水平

1. AD 曲线方程 (总需求)

AD 曲线的数学本质,是通过联立 IS 和 LM 方程,消去中间变量利率

推导步骤:

将 LM 方程中的 $r$ 表达式代入 IS 方程:

(注:为简化书写,令

经过代数整理,可得 AD 方程 的简化形式:

(其中

方程解读:

观察方程右侧,产出

由于

2. AS 曲线方程 (总供给)

我们需要一个方程来描述价格与产出之间的供给侧关系。现代宏观经济学通常采用附加预期的 AS 方程:

方程解读:

- 长期均衡 (LRAS): 当

- 短期波动 (SRAS): 当

2.3 三方程模型 (The 3-Equation Model)

在上述 IS-LM 推导中,我们假设央行的政策工具是控制货币供给量 $M$。

然而,在现代中央银行(如美联储)的实际操作中,货币供给量通常不再作为中间目标,央行主要通过调节短期利率 $r$ 来实施货币政策。

因此,现代宏观经济学将上述模型重构为 “新凯恩斯主义三方程模型” (New Keynesian 3-Equation Model)。这是目前主流央行进行政策分析与制定的基准模型。

1. IS 曲线 (动态缺口形式)

描述产品市场的需求动态。我们将变量重写为“产出缺口”形式:

- 含义: 产出缺口取决于实际利率

2. 菲利普斯曲线 (PC)

描述供给侧的通胀动态。这是 AS 曲线的通胀率版本:

含义: 当前通胀率

- 预期通胀

- 产出缺口

- 供给冲击

- 预期通胀

3. 货币政策规则 (MR / 泰勒规则)

描述央行的反应函数。央行不再是外生变量,而是模型中的内生反应者:

含义: 央行如何设定名义利率

- 对通胀的反应:当通胀

- 对产出的反应:当产出

- 对通胀的反应:当通胀

总结:

这三个方程构成了一个严密的闭环系统:

- 央行根据 MR 观察经济数据,设定利率

- 利率

- 产出缺口通过 PC 反过来影响通胀

这个闭环解释了央行如何通过利率工具,在通胀与产出之间寻求动态平衡。

3 实例分析

理论的价值在于解释现实。本章将运用前两章构建的方程组与几何模型,对现代经济史上两次典型的宏观波动——2008 年金融危机与2020-2023 年通胀周期——进行实证分析。

3.1 2008 年金融危机:资产负债表衰退与流动性陷阱

案例背景:

2008 年,美国房地产泡沫破裂引发全球金融危机。资产价格的大幅下跌导致家庭和企业的资产负债表严重受损,信贷市场机能瘫痪。

1. IS-LM 视角分析

这场危机的本质是总需求侧的负向冲击。

- 消费萎缩 (

- 投资停滞 (

- 几何表现: 在

2. 流动性陷阱 (Liquidity Trap)

面对深度衰退,美联储迅速实施扩张性货币政策。然而,经济遭遇了零利率下限 (Zero Lower Bound, ZLB) 的约束。

现象: 美联储将名义利率降至 0-0.25% 区间。此时,LM 曲线在

困境:

- 尽管央行大幅增加基础货币投放(试图右移 LM 曲线),但由于名义利率无法突破零下限,利率传导机制失效。

- 此时,IS 曲线与 LM 曲线的交点落在了 LM 的水平区间。

推论: 在流动性陷阱中,常规货币政策失效。货币供给的增加被无限的货币需求吸收,无法进一步降低利率以刺激投资。

3. 财政扩张解法

在货币政策传导受阻的背景下,财政政策成为打破僵局的关键。

这解释了为何当时各国政府(如美国的 TARP 计划,中国的“四万亿”投资)采取了大规模的财政刺激。

- 逻辑: 政府直接增加支出 (

3.2 2020-2023 疫情通胀周期:供需双重冲击的动态演变

案例背景:

新冠疫情构成了一次显著的外生冲击 (Exogenous Shock),其特殊性在于同时对经济的供给侧与需求侧产生了剧烈影响。我们利用 AD-AS 模型将其演变过程划分为三个阶段。

阶段一:负向供需冲击 (2020 年初)

现象: 全球范围内的封锁措施导致经济活动停摆。

供给侧 (AS): 停工停产导致全球供应链中断,产能利用率骤降。SRAS 曲线向左移动。

需求侧 (AD): 收入预期的不确定性和社交隔离措施导致消费和投资需求剧减。AD 曲线发生更大幅度的左移。

结果: 需求的萎缩幅度超过了供给的收缩幅度。

- 产出

- 价格

- 产出

阶段二:政策刺激与产出缺口修复 (2020 下半年 - 2021 年)

现象: 各国实施了历史级别的财政刺激和货币宽松政策。

操作: 大规模的转移支付 (

缓冲机制: 在此阶段初期,经济中仍存在巨大的负产出缺口 (

- 根据三方程模型,只要实际产出尚未超过潜在产出,通胀压力的释放相对温和。这在短期内掩盖了潜在的通胀风险。

阶段三:滞胀风险 (2022 年)

现象: 欧美主要经济体通胀率升至 40 年高位,同时经济增长动能减弱。

这一阶段的特征是需求拉动 (Demand-Pull) 与 成本推动 (Cost-Push) 的叠加。

需求侧:

- 前期超额储蓄的释放导致消费需求强劲反弹。

- 扩张性政策的滞后效应显现。

- 表现: AD 曲线持续右移,并突破潜在产出水平 (

供给侧:

- 地缘政治冲突(如俄乌战争)导致能源和粮食价格飙升,形成负向供给冲击。

- 表现: SRAS 曲线向左大幅移动。

几何推导与结论:

在- 对产出

- 对价格

- 最终结果: 经济体面临物价水平

- 对产出

4 开放环境与数字货币

在前三章中,我们构建的模型均基于一个关键假设:经济体是封闭的(与世隔绝,无国际贸易与资本流动)。然而,现实世界是高度全球化的。本章将放松这一约束,引入汇率与净出口,探讨在开放经济条件下(蒙代尔-弗莱明模型)政策选择的边界。

最后,我们将利用宏观框架审视比特币(Bitcoin) 。我们将不仅分析它为何被现代央行体系排斥,也将反思这究竟是比特币的缺陷,还是主流宏观模型本身的局限。

4.1 开放经济与蒙代尔-弗莱明模型

外部部门

在封闭经济中,总需求由

产品市场的均衡条件修正为:

其中,

当本币升值时,本国商品在国际市场上变得昂贵,外国商品在国内变得便宜,导致出口下降、进口增加,即净出口

利率与汇率的联动机制

将 IS-LM 模型扩展到开放经济的框架,被称为蒙代尔-弗莱明模型 (Mundell-Fleming Model) 。该模型引入了资本流动对利率的敏感反应。

在资本完全流动的假设下,利率

- 利差驱动: 假设本国央行提高利率 (

- 资本流入: 国际资本为了追逐高收益,买入本国资产。

- 汇率升值: 对本币的需求增加,导致本币汇率

- 贸易抑制: 升值导致净出口

结论: 在开放经济中,紧缩性货币政策(高利率)对经济的冷却作用被放大了:它不仅通过抑制投资 (

4.2 不可能三角 (The Impossible Trinity)

蒙代尔-弗莱明模型推导出的最著名的推论,就是政策目标的 “不可能三角” 。这是一个硬性的逻辑约束,它指出一个国家不可能同时实现以下三个目标,最多只能选择其中两个:

- 货币政策的独立性 (Monetary Independence): 央行能根据本国经济状况(如失业、通胀)自主设定利率。

- 汇率的稳定性 (Exchange Rate Stability): 锁定汇率(固定汇率制)以降低贸易风险。

- 资本的完全流动性 (Full Capital Mobility): 允许资金自由进出本国国境。

逻辑推导

我们可以通过一个反例来证明这种不兼容性:

假设一个国家试图同时拥有这三者——宣布固定汇率,允许资本自由流动,同时试图独立降息以刺激本国经济(此时本国利率

套利机制启动: 国际资本发现本国利率低于美国,且汇率固定(意味着无汇率风险),于是理性的行为是卖出本币,买入美元,流出本国。

汇率崩溃压力: 大量的本币抛盘导致本币面临巨大的贬值压力。

二选一的困境:

- 央行要么放弃固定汇率,允许本币贬值(即保留独立性,牺牲汇率)。

- 央行要么放弃独立性,为了维持汇率,必须抛售外汇买入本币,收缩货币供给,迫使本国利率重新上升至与美国持平(即保留汇率,牺牲独立性)。

现实世界的制度安排

各国根据自身禀赋做出了不同的角点解:

美国/日本/欧元区(独立性 + 资本流动):

- 放弃汇率稳定性,实行浮动汇率制。

- 央行政策完全自主,汇率波动由市场供需决定。

中国香港(汇率稳定 + 资本流动):

- 放弃货币政策独立性,实行联系汇率制。

- 香港金管局的基准利率必须严格跟随美联储波动。从宏观角度看,香港在货币层面相当于美国的“一个州”。

中国大陆(独立性 + 汇率稳定):

- 限制资本完全流动,实行资本管制。

- 通过设置资本流动的“防火墙”,在保持汇率相对稳定的同时,保留了央行调节国内利率的政策空间。

4.3 宏观视角下的比特币 (Bitcoin)

最后,我们将利用 AD-AS 框架来审视比特币。关于比特币是否能成为“货币”,存在两种截然不同的观点。这种分歧的本质,并非比特币本身的技术问题,而是凯恩斯主义模型与奥地利学派理念的碰撞。

凯恩斯主义视角的批判:内生不稳定性

在现有的宏观模型(IS-LM/AD-AS)中,比特币被视为一种有缺陷的货币体系。

供给刚性 (Vertical LM): 比特币的供给量

通缩螺旋 (Deflationary Spiral):

- 当经济增长(

- 在凯恩斯框架下,通缩是灾难性的。因为名义工资是粘性的(向下刚性),物价下降会导致实际工资过高,企业被迫裁员。

- 同时,通缩会加重债务人的实际负担(费雪债务通缩),导致投资崩盘。

- 当经济增长(

结论: 模型认为,由于缺乏“逆周期调节”能力(即在衰退时增加

奥地利学派视角的反思:模型的盲区

然而,上述批判可能并非比特币的错误,而是主流宏观模型依赖通胀的路径依赖。

良性通缩 (Benign Deflation): 比特币的支持者(奥地利学派)认为,由生产力提高带来的物价下降是健康的。19 世纪金本位时期的美国就曾经历过长期的通缩与高增长并存。

对“粘性”的质疑: 凯恩斯模型之所以恐惧通缩,是因为假设了工资和价格由合同锁死(粘性) ,无法向下调整。

- 比特币的逻辑是:如果货币是硬约束,那么价格和工资必须变得灵活。

- 在这种视角下,不是比特币不适合现代经济,而是现代经济被“可随意增发的法币”惯坏了,丧失了价格调整的弹性。

作为“锚”的价值: 在法币体系中,央行通过操纵

最终的权衡

从宏观经济学角度看,比特币与现有法币体系不仅是竞争关系,更是两种货币哲学的对立:

- 法币体系 (Keynesian): 追求经济增长 (

- 比特币体系 (Austrian): 追求货币价值 (

因此,只要现代社会依然基于债务驱动(需要适度通胀来稀释债务)和追求充分就业(需要货币刺激),比特币就难以取代法币成为核心交易媒介。这并非因为它有缺陷,而是因为它的设计目标与现代宏观调控的目标背道而驰。